Как правильно вернуть и зачесть переплату по налогу на прибыль

Все переплаченные налоги можно расценивать как «скрытые» финансовые резервы компании. Бессмысленно кредитовать власти на бесплатной основе, если финансы могут быть возвращены и использованы для увеличения размера личных средств организации. Ключевой момент при этом – компетентно соблюдать процесс, регламентируемый НК РФ.

Налоговое обложение на доходы в данном контексте не является исключением. Причины формирования переплат по данной категории, а также правила его зачёта обладают своими особенностями. Об этом и пойдёт речь в сегодняшней статье.

Оглавление

- 1 Когда возникает переплата

- 2 Правила зачёта и возврата переплаты

- 3 Как зачесть переплату по налогу на прибыль

- 4 Как вернуть переплату по налогу на прибыль

- 5 Сроки возврата и зачёта

- 6 В каком случае вернуть деньги не возможно

- 7 Что делать, если налог списался ошибочно

- 8 Что предпринять, если налоговая не хочет делать возврат

- 9 Полезное видео

- 10 Заключение

Когда возникает переплата

Переплаты авансовых платежей по налогу на прибыль возникают у компаний в таких ситуациях:

- Компания уплачивает каждый месяц авансовые платежи. Налог на доходы, который был начислен по результатам квартала, на протяжении какого данные платежи производились, получился меньше размера авансовых плат. Либо же компания по результатам квартала не получала дохода, а только убытки.

- Компания предъявила точную декларацию по доходам за минувший период с понижением размера начисленной ставки либо с подменой дохода на ущерб.

- Компания во время уплаты допустила ошибку технического характера и перевела в казну сумму, большую указанной в декларации.

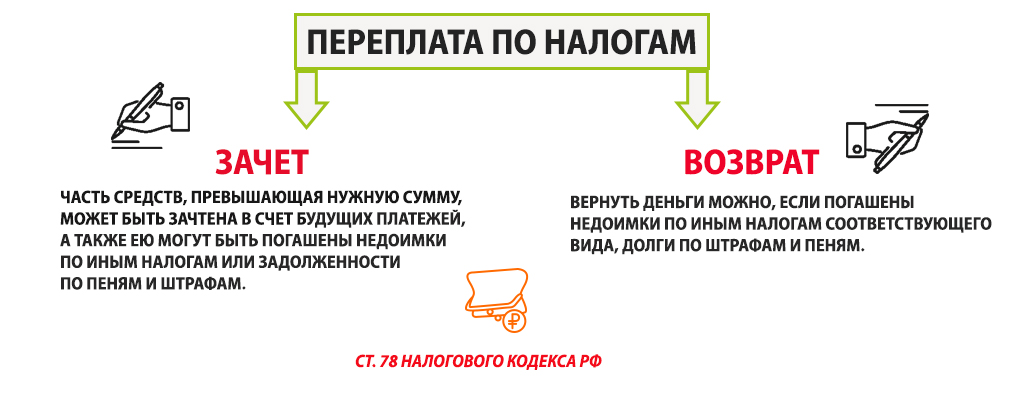

Правила зачёта и возврата переплаты

Как учесть переплату по налогу на прибыль? Общие моменты по зачёту и возврату финансов следующие:

- Зачёт и возвращение можно осуществить в период не больше 36 месяцев со дня формирования непосредственной переплаты (статья №78, пункт №7 НК РФ).

- По излишне уплаченным в итоге подачи декларации деньгам, их зачисление и возврат станут потенциальными только после 90 дней, которые отведены НС на ревизию декларации.

- Зачисление реализуется на основании предъявленной в ФНС заявки по ратифицированной форме. Заявку можно отправлять по электронной почте или представлять на бумаге лично, в двух экземплярах.

- Перед подачей заявки предприятию нужно сверить сумму излишне уплаченных финансов с информацией из НС. Сверку производить не обязательно. Можно просто сделать запрос в НС о выдаче справки, где указаны состояние расчёта и бюджета, а после удостовериться в совпадении переплаченных сумм. Необходимо это потому, что НС имеет право собственноручно зачислять средства в счёт погашения иных типов задолженностей.

- Постановление о выполнении подобного зачисления НС должна направлять в компанию-налогоплательщика в письменной форме. Срок на выполнение процедуры составляет 5 рабочих дней с дня принятия решения.

Как зачесть переплату по налогу на прибыль

Вариация зачёта переплаты по налогу на прибыль является более предпочтительной как для компании-налогоплательщика, так и для самой НС. Данная процедура имеет более краткие сроки реализации, а также не влечёт за собой локального перевода финансов.

Налог на доходы, независимо от бюджетной структуры, куда деньги перечисляются, носит статус федерального (статья №13 НК РФ). Переплата по налогу на прибыль как зачесть? Согласно законодательству налоговая переплата на доходы может быть зачислена исключительно в оплату платежей бюджетного типа того же класса:

- Предстоящие налоговые платежи.

- Налог на доход в иную бюджетную структуру.

- Прочие платежи федерального значения.

- Имеющаяся пеня.

- Административные штрафы.

Как вернуть переплату по налогу на прибыль

В теле заявки на возвращение переплаченных средств необходимо указывать реквизиты счёта, куда компании будут возвращены финансы. Постановление о возвращении должно приниматься НС в период 10 рабочих дней. В данном документе будет отображён факт зачисления сформировавшейся задолженности. Возвращается остаток общей переплаченной суммы.

Сроки возврата и зачёта

Действительное возвращение средств выполняет федеральное казначейство. Основанием для этого служит поручение из НС. Общий период возвращения никоим образом не превышает 30 дней с момента подачи надлежащей заявки (статья №78, пункт №6 НК РФ).

В каком случае вернуть деньги не возможно

Неукоснительное требование для возврата переплаты по налогу на прибыль – имеется соответствующая заявка налогоплательщика, поданная в период 1095 дней с момента формирования излишне уплаченных денег, о чём гласит НК РФ.

Согласно действующему законодательству установлено: заявка на возвращение излишне заплаченных средств или на их возмещение должна быть подана не позже 1095 дня, наступившего с момента установления факта. При невыполнении этого условия компания не имеет права на возмещение финансов.

Что делать, если налог списался ошибочно

Невнимательность физических лиц во время заполнения платёжной документации при расчёте с бюджетным органом нередко влечёт начисление штрафных санкций. Также уплаченные финансы переводятся в категорию «невыясненные платежи».

Правила возврата ошибочно уплаченных средств регламентируются нормами НК РФ. Неукоснительное условие для возвращения – предоставление компанией-налогоплательщиком в НС заявки в произвольной форме. В ней должно быть указано направление перевода финансов: на счёт компании в банковском отделении, на ликвидацию материального обязательства либо задолженности по иным платежам.

Когда компания-налогоплательщик в банковском документе на уплату отметила некорректный код бюджетного органа, то финансы на соответствующий счёт перечислены не будут. При этом сумма налога считается неоплаченной. Если ошибка была обнаружена, и платёж был повторно перечислен на счёт с корректными реквизитами до окончания термина оплаты налогового обязательства – штрафные санкции применяться не будут.

Если налоговый номер компании-налогоплательщика не был установлен информационным веб-ресурсом (он не отобразился в списке налогоплательщиков), сумма расчётной документации переводится на интегрированную карту плательщика со специальной пометкой «Платёж до выяснения».

Что предпринять, если налоговая не хочет делать возврат

Даже когда компания-налогоплательщик своевременно инициировала операцию зачёт/возвращение, ожидаемого итога она может не добиться. Практика показала, что налоговые органы не всегда следуют нормам законодательства, используя разнообразные отговорки. То возвращение, по их словам, возможно только после реализации ревизии, то бюджетных средств не хватает, а то и вовсе заставляют обращаться в вышестоящие органы.

В подобных ситуациях возвратить собственные финансы можно только путём оспаривания постановления фискалов в суде. Трудностей здесь минимум, потому как суд в таких случаях в 90% на стороне налогоплательщика.

Полезное видео

Предлагаем вашему вниманию полезную информацию о том, как зачесть или вернуть переплату по налогу на прибыль:

Заключение

Если компания-налогоплательщик выявила налоговую переплату, то для её зачисления/возврата на собственный счёт необходимо составить соответствующую заявку. При этом не стоит забывать, что операция возврата более долгая в сравнении с зачётом налоговых средств.