Фиксированные взносы для ИП в 2021 году

Обнародована сумма страховых выплат для ИП на 2021 — 2023 годы. В 2021 году сумма останется та же, что и в 2020 году.

Следующая информация актуальна для предпринимателей или тех, кто желает ими стать в 2021 году.

Оглавление

- 1 Взносы для ИП

- 2 Количество фиксированных взносов к оплате

- 3 Применение ИП налога на профдоход

- 4 ИП, использующие наемный труд

- 5 Какие были фиксированные взносы ИП в 2020 году

- 6 Размер взносов

- 7 Сохранены ли дополнительные взносы при высоких доходах

- 8 Как рассчитать за несколько месяцев

- 9 Полезное видео

- 10 Заключение

Взносы для ИП

Внесены изменения в статью 430 Налогового кодекса, в которой указаны размеры взносов для индивидуальных предпринимателей.

Взносы являются фиксированными, то есть предприниматель отчисляет их ежегодно на цели медицинского и пенсионного страхования вне зависимости от суммы прибыли. Если деятельность не очень удачна или даже убыточна, уплатить установленную законом сумму все равно придется.

При сумме годового дохода, превышающей 300000 рублей, предприниматель обязуется уплатить в фонд пенсионного страхования 1 % от превышения дополнительно.

Вносить фиксированные взносы требуется вне зависимости от принятой системы налогообложения (за исключением налога на профессиональный доход).

Количество фиксированных взносов к оплате

Ставка взносов корректируется ежегодно, и если до 2018 года их сумма прямо зависела от МРОТ, то с этого же года ее установили на суммарный доход в рублях.

с 1 января 2021 года вступят в силу размеры взносов до 2023 года.

В случае полного отсутствия прибыли в 2021 году ИП обязан уплатить 40 874 рубля, которые государство использует для обеспечения пенсионного страхования и финансирования ОМС. Срок выплаты установлен — до 31 декабря 2021 года, но в случае присутствия дохода выгоднее платить частями для уменьшения численного налога.

Если прибыль превышает 300000 рублей в год, ИП обязан уплатить 1 % от суммы превышения до 1 июля следующего года. Следовательно, добавочные взносы за 2021 год можно уплатить в срок до 1 июля 2021 года.

Для ИП предусмотрены взносы на страхование по нетрудоспособности или декретному отпуску, но они исключительно добровольные.

Применение ИП налога на профдоход

Индивидуальные предприниматели не обязаны уплачивать деньги на пенсионное и медицинское страхование, так как:

- отчисления на ОМС государство осуществляет уже после уплаты обязательных налогов, само определяя необходимую сумму;

- система пенсионного стажа и баллов для предпринимателей в принципе не предусмотрена.

Закон предоставляет самозанятым право добровольно формировать пенсионные накопления — напрямую из приложения «Мой налог» . Но в таком случае уменьшать ставку нельзя, НДП и взносы уплачиваются раздельно.

ИП, использующие наемный труд

Если у предпринимателя есть штат сотрудников, он обязан уплачивать взносы и их заработной платы (за свой счет) — условия как у «обычного» работодателя. На упрощенной системе налогообложения «Доходы» ИП с работниками, в отличие от одиночного, обладает правом уменьшения налога на взносы не полностью, а на 50 % .

В 2021 году стартует льгота для среднего и малого бизнеса, позволяющая уменьшить размер взносов с части заработной платы, превышающей минимальный размер оплаты труда.

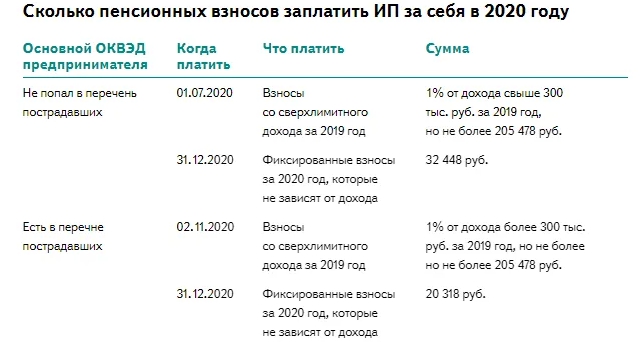

Какие были фиксированные взносы ИП в 2020 году

Для каждого ИП в 2020 году расчет фиксированных взносов производится индивидуально, поскольку используются разные ставки.

Если предприниматель работает в сфере, которой нанесен серьезный урон в связи с коронавирусом, то бизнесмен может воспользоваться существенной скидкой в размере 12130 руб. Поэтому ИП, которые самостоятельно занимаются расчетом данных взносов, должны хорошо разобраться в правилах процесса, чтобы грамотно определить выплату.

Размер взносов

Страховые взносы индивидуальных предпринимателей делятся на две части:

- Фиксированная. Она выплачивается даже при отсутствии дохода или прибыли. Даже если бизнесмен не занимается предпринимательской деятельностью, он все равно должен перечислять средства государственным фондам. Направляются деньги на обязательное пенсионное и медицинское страхование.

- Дополнительная. Она выплачивается только при условии, если доход предпринимателя за год работы превышает 300 тыс. руб. Поэтому она рассчитывается индивидуально, для чего учитывается точный размер выручки.

Особенности для ИП из пострадавших сфер деятельности

Государством определены точные отрасли, которые наиболее сильно пострадали из-за пандемии коронавируса.

Если у бизнесмена ОКВЭД основной сферы деятельности входит в пострадавшие отрасли, то размер его платы составляет:

- на ОПС перечисляется 20318 руб.;

- на медицинское страхование выплачивается 8426 руб.

Поэтому за 2020 год придется заплатить 28744 руб. Допускается разделять данную сумму на несколько перечислений, которые выплачиваются в течение года. Но обязательно все средства должны быть выплачены до 31 декабря 2020 года.

Если предприниматель трудится по УСН или ЕНВД, то целесообразно разделить всю сумму на 4 части, чтобы платить деньги ежеквартально, поскольку это позволяет значительно уменьшать размер налога.

Если за 2020 год выручка бизнесмена больше 300 тыс. рублей, то появляются дополнительные взносы, которые рассчитываются как 1% от размера превышения.

Правила для остальных ИП

Если предприниматель трудится в отраслях, которые не относятся к пострадавшим из-за пандемии, то размер выплаты составляет 40874 руб. Если на основании официальных отчетов выявляется, что доход бизнесмена за год превысил установленного лимита, то придется с превышения перечислить еще 1%.

Максимальная выплата за 2020 год составляет 259584 руб.

Сохранены ли дополнительные взносы при высоких доходах

При расчете страховых взносов обязательно учитывается, какой размер дохода получил предприниматель за год работы. Даже если бизнесмен трудится в пострадавшей сфере деятельности, ему все равно придется перечислять дополнительную плату. Для ее расчета необходимо умножить сумму превышения на 1%.

Дополнительные выплаты необходимо перечислить на счет государственных фондов до 1 июля 2021 года. На государственном уровне установлен максимальный размер данных взносов, поэтому даже при существенных доходах ИП не сможет заплатить больше 259 тыс. 584 рублей. Данное предельное значение одинаково для всех бизнесменов. Не предоставляется какая-либо скидка для людей, трудящихся в пострадавших областях.

Во время расчета дополнительных платежей правильно определяются доходы предпринимателя. Для этого учитывается, по какой системе налогообложения работает ИП:

- Общая система налогообложения. По этому режиму предпринимателю приходится уплачивать множество налогов, а также сдавать большое количество отчетов, имеющих отношение к бизнесу. Для определения дохода, полученного за год работы, учитывается разница между доходами и расходами бизнесмена. Во время расчета применяются исключительно доходы, с которых уплачивается НДФЛ.

- УСН. По такой системе бизнесмены не уплачивают НДФЛ, поскольку все сборы заменяются единым налогом УСН. При расчете дополнительных взносов учитываются либо все доходы, с которых уплачивается 6%, либо разница между поступлениями и затратами, с которой платится УСН в размере 15%. Ранее предприниматели вынуждены были платить допвзносы при учете всех доходов даже при использовании ставки 15%. Но 1 сентября представители налоговой службы опубликовали официальное письмо, в котором разъяснили основные правила расчета страховых выплат.

- ЕНВД или ПСН. Данные упрощенные режимы предполагают уплату фиксированного налога, который зависит от физических показателей. Поэтому при расчете учитывается вмененный доход или потенциально возможные денежные поступления от выбранного вида предпринимательской деятельности.

Как рассчитать за несколько месяцев

Предприниматели регистрируют и прекращают свою деятельность в разные периоды времени. Поэтому приходится рассчитывать взносы за несколько месяцев, а не весь год. При таких условиях не нужно уплачивать годовую сумму, поэтому производится расчет за фактическое время, в течение которого гражданин занимался предпринимательской деятельностью.

Во время расчета определяется размер дохода, полученного бизнесменом за все месяцы работы в 2020 году. Если полученное значение больше 300 тыс. руб., то с превышения все равно придется заплатить 1 процент.

Для ИП, непострадавших от пандемии

Если гражданин работает в сфере, которой не коснулась ситуация с коронавирусом, то расчет производится стандартным образом. Например, бизнесмен решает закрыть бизнес 5 ноября. Ему придется заплатить страховые взносы за 10 месяцев и 5 дней.

Для расчета применяются следующие действия:

- за один месяц платеж составляет 2704;

- за 10 месяцев работы придется заплатить 27040;

- далее определяется платеж за 5 дней: 2704/30*5=450;

- общая сумма составляет: 27040+450=27490.

Такой же способ применяется при расчете взносов на медицинское страхование. За месяц платеж составляет 702,17, поэтому за 10 месяцев придется заплатить 7021,7. За дополнительные 5 дней начисляется 117. Общий платеж составляет 7138,7. Всего за 2020 год придется заплатить 34628,7 руб.

Для бизнесменов из пострадавших сфер деятельности

Для таких предпринимателей значительно уменьшен размер платежей, поэтому при расчете применяются суммы в размере 20318 и 8426 руб.

Если бизнесмен принял решение прекратить работу 5 ноября, то при определении размеров взносов на ОПС учитываются следующие правила:

- за один месяц работы платеж составляет: 20318/12=1693,17;

- за 10 месяцев придется заплатить 16931,7;

- за дополнительные 5 дней работы уплачивается: 1693,17/30*5=282,2;

- поэтому за ОПС придется заплатить 16931,7+282,2=17213,9.

Выплаты на медицинское страхование остаются прежними, поэтому за данный период работы размер выплаты составит 7138,7. За 2020 год предприниматель, который финансово пострадал из-за пандемии коронавируса, заплатит 17213,9+7138,7=24352,6.

Долг по страховым взносам, образующийся после закрытия ИП, необходимо погасить в течение 15 дней после внесения соответствующих сведений в ЕГРН.

Если предприниматель до закрытия деятельности уже перечислял некоторую сумму в государственные фонды, то нужно правильно рассчитать остаток. Не получится уменьшить налог по УСН или ЕНВД, если страховые выплаты уплачиваются уже после закрытия ИП.

Полезное видео

Дополнительная информация по теме статьи в видео:

Заключение

Из-за пандемии коронавируса многие предприниматели столкнулись с серьезными финансовыми проблемами. Для поддержки малого бизнеса государство предоставило возможность значительно уменьшить фиксированные взносы на обязательное страхование.

При расчете используется уменьшенный показатель, причем он применяется как при определении платы за себя, так и за наемных работников. Но воспользоваться такой мерой поддержки могут исключительно ИП, работающие в сферах, которые пострадали из-за нестабильной эпидемиологической обстановки.