Какие услуги предоставляет ВТБ для самозанятых лиц

Самозанятыми могут быть как физические лица, так и индивидуальные предприниматели (ИП) без совмещения с другим режимом налогооблажения. Банк ВТБ включен в официальный список уполномоченных банков, предоставляющих возможность регистрации самозанятым и уплаты налога на профессиональный доход.

Оглавление

Условия работы ВТБ банка с самозанятыми

В ВТБ самозанятые, представленные физическими лицами, способны получить весь спектр услуг, ориентированных на таких лиентов:

- открытие текущего счета;

- оформление вкладов, дебетовых карт;

- доступ к страховым продуктам;

- аренда сейфовых ячеек;

- кредитование;

- инвестиции.

Если самозанятый зарегистрирован или хочет зарегистрироваться как ИП, то банк дает множество преимуществ:

- В ВТБ самозанятые регистрируются через Интернет без посещения офиса банка и налоговой инспекции;

- Ведение расчетного счета на 1 год – бесплатно;

- Возможность расчета и уплаты налога на ПД из приложения;

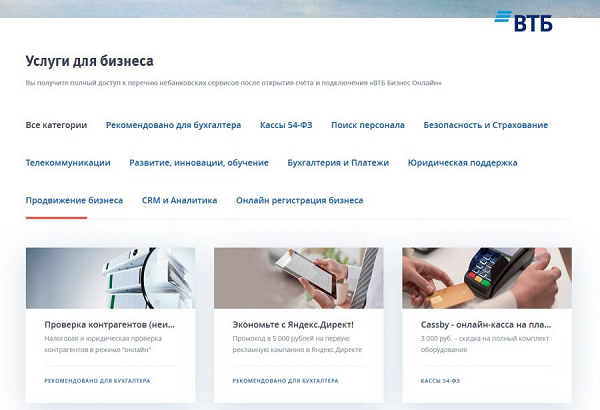

- Доступ к сервисам для автоматизации своего бизнеса от лидирующих российских компаний;

- Доступ к сервису «вопрос-ответ» для получения консультаций от специалистов банка;

- Множество подарков и специальных предложений от партнеров ВТБ;

- Доступ к мобильному приложению SoftPOS, которое позволяет принимать безналичные платежи без использования POS-терминала.

Чтобы начать использовать приложение, ИП следует зарегистрироваться в Системе быстрых платежей СБП, и в самом сервисе. После этого появится возможность:

- сформировать QR-код, включающий сумму оплаты и назначение платежа, или выбрать нужный из шаблонов в приложении;

- отправить код клиенту для оплаты;

Деньги зачисляются на счет ИП моментально, после этого можно сформировать чек.

Пока приложение «ВТБ Бизнес QR» работает в пилотном режиме.

Банковские услуги для самозанятых от ВТБ

Самозанятые без регистрации в качестве ИП могут пользоваться всеми услугами, предоставляемыми для частных лиц, что может ограничивать их деловую активность.

Для получения оплаты за свои услуги необходимо открыть дебетовую карту с привязанным к ней счетом. Клиенты смогут оплачивать услуги самозанятых переводом на эту карту.

Выбирая карту, следует учесть плату за обслуживание и начисление бонусов:

- Дебетовая Мультикарта ВТБ с бесплатным обслуживанием карты. Начисляется сash back до 4% за покупки по карте, а также Cash back до 15% от партнеров по программыелояльности «Мультибонус»

- Дебетовая Мультикарта Мир-Маэстро с бесконтактной оплатой в России и за границей и с бесплатным обслуживанием карты. Начисляется только сash back до 15% от партнеров программы лояльности «Мультибонус».

- Дебетовая карта «ВТБ–М.Видео» с бесплатным обслуживанием карты. Начисляется 3% cash back бонусными рублями «МВидео» за любые покупки, а также 500 приветственных бонусных рублей. Снятие наличных в банкоматах других банков бесплатно.

- Дебетовая Мультикарта ВТБ «Тройка» с встроенным транспортном приложением «Тройка» и бесплатным обслуживанием карты. По карте также существует cash back до 15% от партнеров программы лояльности «Мультибонус».

- Цифровая Мультикарта ВТБ может быть моментально эмитирована в приложении ВТБ-Онлайн без посещения банка.

- Дебетовая ЭкоМультикарта ВТБ разработана для тех, кто заботится об экологии, она изготовлена из экологичного материала. По карте существует cash back до 4%, услуга по оформлению карты стоит 99 руб.

Выход есть — надо оформить кредитную Мультикарту ВТБ для самозанятых. Преимущества карты:

- беспроцентный период 101 день;

- кредитный лимит до 1 млн руб.;

- обслуживание бесплатно при соблюдении условия — покупки по карте от 5 000 руб. в месяц;

- бонусные опции, их можно выбирать каждый месяц в ВТБ-Онлайн.

Открытие расчетного счета

ВТБ для самозанятых граждан разработал различные пакетные предложения по открытию и ведению расчетных счетов. Начинающим самозанятым стоит воспользоваться пакетом «На старте»:

- стоимость первого года обслуживания расчетного счета — бесплатно;

- платежи компаниям со счетом в банке ВТБ — неограниченно;

- платежи клиентам других банков до 5 шт. в месяц — бесплатно, далее — по тарифам банка;

- внесение наличных на счет — 0,5% от суммы;

- обслуживание Интернет-банка — бесплатно.

ИП, совершающим больше операций, предлагается пакет «Для активно растущих компаний»:

- стоимость первых трех месяцев обслуживания расчетного счета — бесплатно в рамках действующей акции;

- платежи компаниям со счетом в банке ВТБ — неограниченно;

- платежи клиентам других банков до 30 шт. в месяц — бесплатно, далее — по тарифам банка;

- внесение наличных на ВТБ счет для самозанятых — бесплатно;

- обслуживание Интернет-банка — бесплатно;

- обслуживание карты, привязанной к счету — бесплатно;

- открытие счета в иностранной валюте — бесплатно;

- обслуживание Интернет-банка — бесплатно.

- Для открытия счета требуется:

- документы, удостоверяющие личность самозанятого;

- сведения о финансовом положении — копия годовой бухгалтерской отчётности или копия аудиторского заключения на годовой отчёт за прошедший год;

- сведения о деловой репутации — письменные отзывы в произвольной форме о клиенте от других клиентов банка или от других кредитных организаций;

- вопросники по форме банка.

Кредитование самозанятых в ВТБ

Банк ВТБ предлагает 7 вариантов кредитных программ, а также обеспечение банковских гарантий. Но эти программы работают только для ИП. Индивидуальным предпринимателям потребительские кредиты не предоставляются.

Варианты кредитных программ для ИП:

- Рефинансирование. Выдается с целью рефинансирования существующих кредитов в кредитных организациях. Ставка 10% годовых, сумма займа до 150 млн руб., срок до 12 лет, требуется залог;

- Пополнение оборотных средств, ставка 10% годовых, сумма займа до 150 млн руб., срок до 3 лет, требуется залог;

- Кредит для бизнеса Овердрафт, ставка 10% годовых, сумма займа до 150 млн руб., срок до 2 лет, залог не требуется;

- Экспресс-кредитование с целью развития бизнеса, ставка 10% годовых, сумма займа до 5 млн руб., срок до 5 лет, залог не требуется;

- Кредитование под залог ДДУ с целью приобретения объекта долевого строительства — нежилого помещения по договору долевого участия (ДДУ). Ставка 10% годовых, сумма займа до 150 млн руб., срок до 12 лет, требуется залог;

- Кредитование под залог приобретаемой недвижимости, цель — покупка помещений для бизнеса, ставка 10% годовых, сумма займа до 150 млн руб., срок до 12 лет, требуется залог;

- Финансирование капитальных затрат, ставка 10% годовых, сумма займа до 150 млн руб., срок до 12 лет, требуется залог.

Самозанятый ИП предоставляет документы по запросу банка, в частности:

- заполненную анкету;

- учредительные документы, свидетельство о регистрации;

- оригинал паспорта самозанятого;

- налоговая декларация;

- контракты с благонадежными контрагентами;

- поручительства третьих лиц.

Залогом по кредиту могут служить товары, производственное оборудование, транспортные средства, недвижимость, залоги третьих лиц,

Физические лица могут получить только ипотечные кредиты. Если у самозанятого уже есть ипотека, то ему будет интересна программа «Ипотечный бонус». Это потребительский кредит, который выдается заемщикам, у которых уже оформлена ипотека, и которые добросовестно ее выплачивают, не допуская просрочек. Кредит «Ипотечный бонус» можно потратить на покупку мебели, ремонт жилья, проведение коммуникаций.

В ВТБ ипотека самозанятым выдается без подтверждения дохода. Самозанятый-физическое лицо может обратиться за программой «Победа над формальностями», и получить одобрение ипотеки. Банк получит информацию о заемщике, запросив бюро кредитных историй. Процентная ставка по кредиту зависит от размера первоначального взноса (больше взнос — ниже ставка), наличие созаемщиков или поручителей по кредиту.

Комиссии банка

В ВТБ самозанятый может рассчитывать на минимальные комиссии за ведение расчетного счета, за банковское обслуживание, за выдачу карт, а часто они вовсе отсутствуют.

ВТБ взимает комиссии за переводы на счета физических лиц, до 150000 руб. в месяц комиссия составит 1%, до 300000 руб. — 2%, далее комиссия повысится до 2,5%.

Комиссия в размере 1 -2% взимается и за снятие наличных в офисе банка. По некоторым тарифам действует комиссия 0,5% за внесение наличных на счет.

Полезное видео

Мнение юриста по поводу сотрудничества ВТБ с самозанятыми:

Оксана / 16.05.2020 15:17

Добрый день! Я самозанятый. Хотела зарегистрироваться и открыть счет в ВТБ. Планирую работать с юр. лицом. Если деньги будут приходить от юр. лица, каки тарифы по обслуживаню счета? Спасибо