Что такое метод признания доходов и расходов

Признание выручки – это определение фирмой права на то, чтобы получать прибыль, передавать собственническое право клиенту. Соответственно с допущением временной определенности фактов экономической деятельности, момент, когда учитывается выручка, наступает, когда собственническое право передается покупателю.

Момент, в который переходит право собственности, зависим от условий договора, который заключили участники сделки. Признание расходов – это установление размера затрат, определение того, что деньги расходуются соответственно с соблюдением условий договора, норм законодательства.

Оглавление

Какие методы признания доходов и расходов существуют

Законодательно предусмотрено 2 способа: кассовый метод и метод начисления. Каждый из них располагает своими особенностями, которые должен учитывать сотрудник бухгалтерского отдела организации.

Кассовый метод в бухгалтерском учете

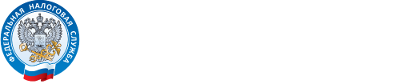

При задействовании данного способа доходы учитываются в период получения, а затраты – в период оплаты. Датой получения выручки считается день, когда денежные средства были переданы в кассу либо попали на расчетный счет, и дата получения авансового платежа, соответственно с пунктом 2 статьи 273 Налогового Кодекса России.

Затраты при кассовом способе необходимо учитывать в день выплаты денежных средств из кассы, снятия их с расчетного счета либо выбытия имущества, соответственно с пунктом 3 статьи 273 Налогового Кодекса России.

В отличие от способа начисления, кассовый метод могут использовать не все компании. Прежде всего, текущая законодательная база устанавливает максимальный предел прибыли. Использовать кассовый способ могут фирмы, чей средний доход за 4 предыдущих квартальных периода не больше 1000 тыс. руб. Исключение – фирмы, участвующие в госпроекте «Сколково». Для них этот лимит не действует.

Также определен список лиц, которые не вправе использовать кассовый способ, независимо от величины собственного дохода.

К ним причисляются:

- банковские компании;

- кооперативы-кредиторы;

- юридические лица, занимающиеся выдачей микрозаймов российским гражданам и предприятиям;

- контролируемые лица зарубежных юридических лиц;

- юридические лица, которые лицензированы на использование определенного территориального участка с морскими месторождениями;

- фирмы, являющиеся операторами новых морских месторождений;

- лица, участвующие в товариществах (в том числе инвесторских);

- лица, участвующие в соглашениях доверительного управления.

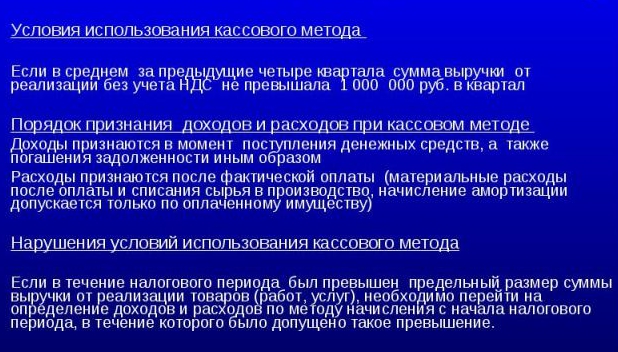

Метод начисления

Особенность данного способа состоит в том, что выручку в налоговую базу по прибыли нужно учитывать в том периоде, в котором она появляется по бумагам. Эти документы должны обосновывать появление дохода, вне зависимости от факта оплаты либо передачи имущества. Правила, по которым выручка отражается по способу начисления, приведены в статье 271 Налогового Кодекса Российской Федерации.

Выручку от реализации можно признать на дату:

- акта приема-передачи – для недвижимости (как жилого, так и коммерческого типа);

- оформленного агентов извещения либо отчетности – по сделкам с участием посредников;

- исполнения обязательства по передаче ценных бумаг, начисления денег от частично погашенной номинальной цены бумаг – по ценным бумагам (акции, облигационные бумаги).

Даты учета выручки, не связанной с реализацией, таковы:

- дата акта приема-передачи – при ситуации, когда имущество безвозмездно передается другому лицу;

- дата завершения расчетного периода – для процедур, которые отражают восстановление резерва;

- дата расчетов соответственно с договором либо конец расчетного периода – по соглашениям, которые заключены в рамках аренды (спецтехники, недвижимого имущества, транспортных средств, сотрудников);

- дата оплаты – для дивидендных отчислений и денег, которые поступили на безвозмездной основе.

Полный список ситуаций с указанием даты учета внереализационной выручки можно найти в пункте 4 статьи 271 Налогового Кодекса России. Стоит сказать, что по выручке различных периодов, когда зависимости между доходами и затратами не было обнаружено, нужно выполнять распределение дохода от производства с продолжительным циклом и при отсутствии поэтапной сдачи работ.

Затраты признаются не тогда, когда по факту были оплачены, а с учетом их появления соответственно с определенной экономической ситуацией.

Признание затрат может осуществляться:

- В дату передачи сырья поставщиком либо на дату акта приема-передачи – по материальным затратам.

- Каждый месяц в последний день – для амортизации.

- Каждый месяц – для расходов на заработную плату сотрудникам.

- В день, когда были оказаны услуги – для восстановления основных средств.

- В день оплаты соответственно с договором либо равномерно во время всего срока его действия – затраты по медицинским страховкам (обязательное медицинское страхование, дополнительное медицинское страхование).

Внереализационные и иные затраты могут быть признаны на дату:

- зачисления – для налоговых сборов, платежей по страховкам, резервных средств;

- расчетов соответственно с договором – для комиссий, оплаты услуг по договорам, платежей по аренде;

- оплаты – для подъемных средств, компенсационных платежей за применение личных транспортных средств.

Какой порядок используется при УСН

При применении определенного способа у налогоплательщика может появиться вопрос: когда все-таки нужно учитывать выручку/затраты?

Представители ФНС утверждают, что выручка появляется в последний день расчетного периода, когда завершился период исковой давности (письмо налоговой службы от 8 декабря 2014 г., письмо Министерства финансов от 12 сентября 2014 г.). Однако определенные арбитры полагают, что такую выручку нужно признавать в периоде, когда глава фирмы подписал указ о списании долга (указ Президиума России от 15 июля 2008 г.).

При задействовании кассового способа размер долга перед кредитором включен в состав внереализационной прибыли. Период учета выручки приходится на день полного списания долга (письмо Министерства финансов от 7 августа 2013 г.).

В данном письме говорится о том, что налогоплательщик использует упрощенку. Ввиду того что Налоговый Кодекс предусматривает ведение учета «упрощенцами» кассовым способом, можно предполагать, что такой подход может использоваться всеми плательщиками налогов, применяющими кассовый способ.

Что такое принцип равномерности признания доходов и расходов

Если правилами контракта предусматривается получение выручки на протяжении нескольких расчетных периодов и не предусматривается поэтапной сдачи продукции/услуг, распределение затрат производится плательщиками налогов самостоятельно при налоговом учете принципа равномерного учета прибыли и затрат.

Можно выделить такие условия, входящие в принцип равномерности:

- должно быть предусмотрено получение выручки в течение минимум 2 расчетных периодов;

- товары/услуги не должны сдаваться поэтапно;

- должны быть затраты по контракту.

Итоги

Глава 25 Налогового Кодекса Российской Федерации предусматривает 2 метода учета выручки и затрат: метод начисления, кассовый способ. Метод начисления может использовать любой плательщик налогов, тогда как кассовый способ – только юрлица, соответствующие определенным в Налоговом Кодексе условиям. Выбирая тот или иной метод, его необходимо отразить в учетной политике. Помните, что при использовании упрощенной системы налогообложения вы должны применять кассовый способ.