Может ли ООО работать с самозанятыми и как правильно оформить сотрудничество

Появление новых форм индивидуальной деятельности, которая подлежит регистрации в налоговой, существенно повышает и количество вопросов, связанных с ними. С октября 2020 года каждый гражданин РФ может зарегистрироваться в качестве самозанятого.

Эта категория налогоплательщиков может оказывать услуги как физическим, так и юридическим лицам. Несмотря на более высокие налоговые отчисления для самозанятого в этом случае, работать с предприятиями и организациями может быть на порядок выгоднее, поэтому многих людей перешедших на этот режим налогообложения, интересуют тонкости взаимоотношений с ООО.

Осведомленность в этом вопросе необходима для правильного оформления документов и оплаты государственных сборов, поэтому так важно разобраться как работать самозанятым с ООО.

Оглавление

Возможно ли сотрудничество

Граждане, которые выбрали для себя самозанятость или налог на профессиональный доход в качестве вида регистрации в налоговом органе, имеют право на предоставление услуг юридическим лицам.

Эта возможность была прописана еще в самом начале проекта, который стартовал в 2019 году. Каких-либо ограничений по регионам или иным критериям, в настоящее время, не предусмотрены. Только при наличии значительного дохода, который может быть получен от ООО (лимит 2,4 млн рублей) сотрудничество с юридическим лицом окажется невозможным.

Плюсы и минусы работы

Как и в любом виде деятельности самозанятость может иметь как плюсы, так и существенные недостатки. Минусы и положительные качества взаимоотношения юридических лиц с людьми, платящими профессиональный налог, могут присутствовать практически в любой сфере деятельности, которая может осуществляться по такому принципу.

Для самозанятого

Основным недостатком для самозанятого предоставлять услуги юридическим лицам заключается в повышении ставки процентных отчислений с 4 до 6 процентов. Эта разница может быть довольно ощутимой при больших размерах отчислений.

Для общества с ограниченной ответственностью

Преимущество работы юридических лиц с самозанятыми заключается в возможности не осуществлять отчисления в ПФР и ОМС, а также осуществлять уплату НДФЛ. Кроме снижения финансового бремени, уменьшается также объем отчетности, которую ООО обязаны предоставлять в налоговый орган.

Недостатки при работе с гражданами, перешедшие на профессиональный налог могут заключаться в несовершенстве действующего законодательства. Многие фирмы столкнулись с возможностью двойной трактовки многих актов и положений нового закона и смежных актов.

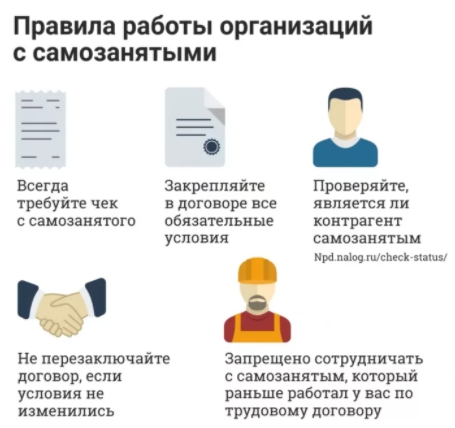

Как грамотно оформить деловые отношения

Чтобы приступить к работе ООО с самозанятым необходимо правильно оформить деловые отношения. Только в этом случае все плюсы сотрудничества организации с людьми, платящими налог на профессиональный доход, могут быть реализованы в полном объеме.

Некоторые особенности следует также учитывать, чтобы проверяющие органы не заподозрили заключении договора с самозанятым с целью подмены трудового соглашения стандартного типа. Например, если вознаграждение будет назначаться не за результат работы, а только за выполнение определенной функции в строго установленное время, то этот факт может прямо указать надзорным органам на несоответствие реальных трудовых отношений оформленным на бумаге.

Следует также быть осторожным в случаях, когда в качестве самозанятого нанимается бывший сотрудник предприятия. Если с момента увольнения работника прошло менее 2 лет, то закон напрямую запрещает заключать договор с лицом, осуществляющим оплату налога на профессиональный доход.

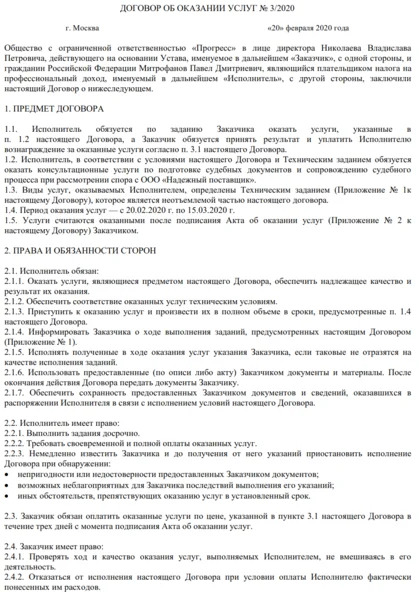

Договор

Правильно составленный договор ООО с самозанятым должен содержать следующие пункты:

- Наименование документа.

- Дата и место заключения.

- Сведения о сторонах соглашения.

- Указан объем работ или выполняемых услуг.

- Ответственность сторон при нарушении пунктов договора.

- Порядок приема работы.

- Сумма и порядок оплаты.

- Дата сдачи работы.

- Перечень дополнительных требований к качеству выполняемой работы.

- Реквизиты и подписи сторон.

Образец договора между ООО и самозанятыми:

В договоре с замозанятым рекомендуется также отобразить порядок решения споров, которые могут возникнуть во время выполнение исполнителем заказа. Рекомендуется прописать также размеры штрафов, которые самозанятый обязан будет выплатить в случае несвоевременной сдачи работы, невыдачи чека или предоставлении неверных сведений о себе.

В каком случае договор может быть устным

Теоретически ООО может заключить договор с самозанятым в устной форме, но игнорировать письменную форму оформления документа не рекомендуется.

Каких-либо юридических последствий для фирмы подобные соглашения не принесут, но для исполнителя заказа заключенная на словах сделка может закончиться плачевно. Заказчик может не принять даже качественно выполненную работу, при этом, доказать свою правоту самозанятому не получится даже в суде.

Правила оплаты

Платить самозанятому можно на счет или наличными деньгами, но нужно иметь в виду, что расчет наличными возможен до 100000 рублей в месяц.

При переводе средств с расчетного счета нужно знать номер счет, БИК банка, данные самозанятого. В назначении платежа указывается все данные договора — номер соглашения, дата, а также сама работа, за которую перечисляются деньги.

Уплата налогов

Согласно п. 70 ст. 217 НК РФ самозанятые освобождаются от уплаты НДФЛ. Необходимость перечислять взносы в ПФР и ОМС – также отсутствует. Тем не менее, для работающих граждан, которые выбрали налог на профессиональный доход, действуют следующие нормы переводов в государственную казну:

- При работе с физическими лицами – 4%.

- При работе с юридическими лицами и ИП – 6%.

Налоговые льготы

Льготы при работе компаний с самозанятыми проявляются косвенным образом в отсутствии необходимости в уплате НДФЛ и страховых взносов. Также ООО удобнее работать с таким специалистом, ведь в этом случае не потребуется организовывать рабочее место. Кроме того, уменьшается нагрузка на бухгалтерский отдел компании, ведь чем меньшее сотрудников официально числится в компании, тем меньше отчетности необходимо подготовить за определенный период времени.

Необходимость передачи чека следует обговорить с самозанятым заранее еще на стадии заключения письменного договора.

Перечисленные финансовые льготы наступают только при правильном оформлении финансовых взаимоотношений между фирмой и самозанятым. Только при получении чека об оплате услуг, компания может рассчитывать на снижение налогового бремени.

В этом документе обязательно должна присутствовать следующая информация:

- Наименование документа.

- Дата формирования.

- ИНН и ФИО продавца.

- Указание наименования режима налогообложения.

- Стоимость заказа.

- QR-код.

- Номер чека в системе «Мой налог».

Преимуществом получения для ООО правильного оформленного чека от самозанятого, позволяет внести сумму, которая пошла на оплату его услуг в категорию расходов предприятия. Фиксация факта сотрудничества фирмы и физического лица, осуществляющего уплату налогов на профессиональный доход, позволяет снизить налогооблагаемую базу на таких режимах как: ОСНО, УСН, ЕСХН.

Необходимость учитывать кроме чека иные документы переданного самозанятым ООО отменена с 20 февраля 2019 года.

Что делать, если самозанятый превысил лимит дохода и потерял статус

Возможность уплаты налога на профессиональный доход предоставляется государством только в случае, если сумма дохода за прошедший год составила не более 2 400 000 рублей. Если заработок физического лица больше этого лимита, то самозанятый перестает быть таковым со дня, когда был заработан первый лишний рубль.

Если самозанятый утратил статус налогоплательщика, то он должен уведомить юридическое лицо об этом факте в кратчайшие сроки. Эту особенность рекомендуется также обязательно прописать в договоре.

После утраты статуса самозанятого он должен прекратить осуществлять деятельность, на доход от которой распространялся льготный режим налогообложения, либо зарегистрироваться в качестве индивидуального предпринимателя либо открыть ООО. Несмотря на то, что самозанятым была заработана максимально возможная сумма, расчет налога будет осуществлен в полном объеме по льготной ставке.

Некоторые временные ограничения возможны для предпринимателей, который работали по УСН, а затем перешли на профессиональный доход и превысили годовой лимит по сумме дохода. Сразу вернуться на упрощенную систему налогообложения не получится. Необходимо будет зарегистрироваться в качестве ИП, затем подать заявление о переходе на УСН до 31 декабря текущего года, и только со следующего календарного года перейти на упрощенный режим налогообложения (УСН).

Полезное видео

Предлагаем посмотреть видео по теме статьи:

Заключение

Новый режим налогообложения для физических лиц позволяет без лишних бюрократических излишеств легализовать свою деятельность. Несмотря на то, что при работе с ООО по такому режиму гражданину приходится выплачивать больший налог, многие самозанятые стремятся заключить договор с фирмой, ведь объемы работ при сотрудничестве с крупным предприятием могут быть значительными.

Правильное оформление документации позволит избежать ситуаций, когда заказчик отказывается оплачивать работу, но даже при наличии подобных недоразумений, плательщик налога на профессиональный доход может отстоять свои права в суде.